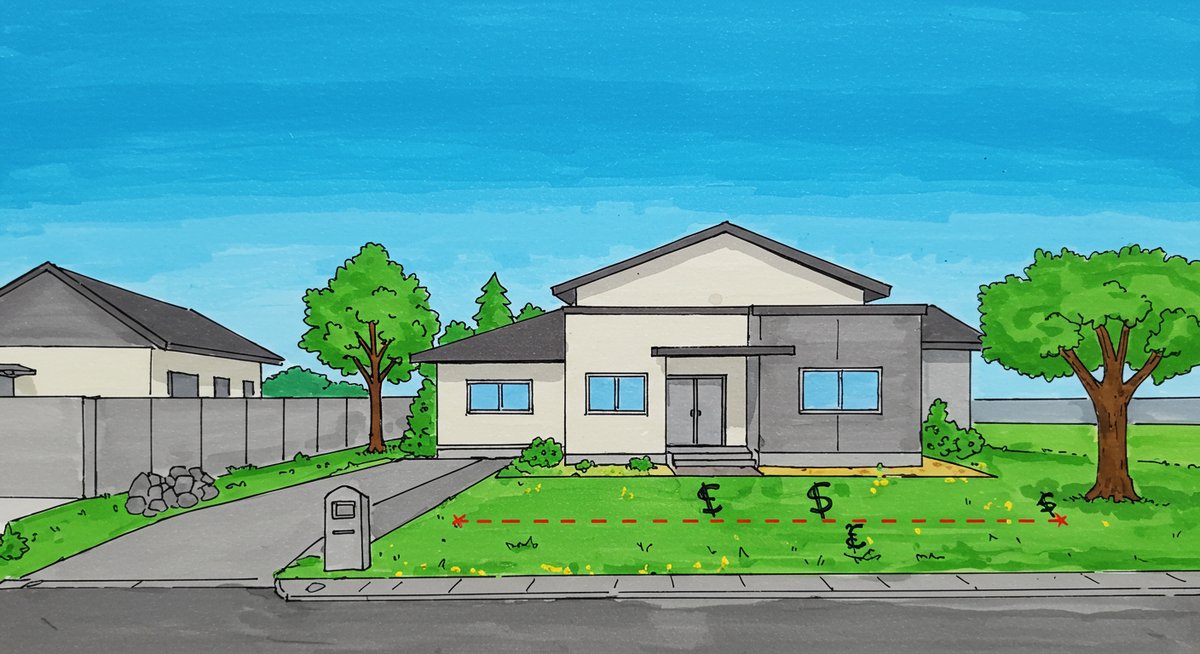

親から土地をもらう際の手続きと注意点

親から土地を譲り受ける際は、単に名義を変更するだけでなく、税金や必要書類などさまざまな手続きが発生します。スムーズに進めるためのポイントや注意点を押さえておきましょう。

土地の名義変更の流れ

土地の名義変更は、親からの贈与であっても必ず正式な手続きが必要です。まずは親子間で贈与契約を結ぶことから始めます。書面で贈与契約書を作成し、内容に誤りがないか確認しましょう。その後、法務局で所有権移転登記を行います。

登記手続きには、申請書の作成や必要書類の準備が求められます。登記申請は自分でもできますが、手続きに不安がある場合は司法書士に依頼すると安心です。これにより、後のトラブルや手続きミスのリスクを減らすことができます。

必要となる書類と準備すべきこと

土地の名義変更には複数の書類を準備する必要があります。主な書類は以下の通りです。

・贈与契約書

・登記申請書

・親(贈与者)と子(受贈者)の印鑑証明書

・土地の登記済証(権利証)または登記識別情報

・固定資産評価証明書

これらに加え、本人確認書類や住民票の写しなども必要となる場合があります。また、書類の有効期限にも注意が必要です。事前にリストアップして不足がないか確認しましょう。

名義変更で発生する主な費用

名義変更にあたっては、いくつかの費用が発生します。主なものを表にまとめました。

| 費用項目 | 概要 | 目安金額 |

|---|---|---|

| 登録免許税 | 登記の際の税金 | 固定資産評価額の2% |

| 司法書士手数料 | 手続きを依頼した場合の手数料 | 3万円~10万円程度 |

| その他実費 | 印紙代や証明書発行手数料 | 数千円 |

登録免許税は土地の固定資産評価額を基準に計算されます。また、司法書士へ依頼する場合は手数料が別途必要です。費用は事前に見積もりを取り、トータルでどれくらいかかるのか把握しておきましょう。

\買う前にチェックしないと損!/

インテリア・寝具・収納の今だけ数量限定クーポンで快適な生活に!

土地の贈与税の基礎知識と計算方法

土地を親からもらうと、多くの場合で贈与税の課税対象となります。適正な申告と納税のため、贈与税の基本や計算方法を確認しておきましょう。

贈与税が課税される主なケース

親から土地をもらった場合、基本的には贈与税が発生します。ただし、贈与税が課税されるケースにはいくつかの条件があります。

・年間110万円を超える贈与があった場合

・現金や不動産、株式などが対象

・配偶者や子どもへの贈与でも原則として課税

一方で、相続時精算課税制度や特別控除などを利用することで課税額を抑えられる場合もあります。どの場合が課税対象となるのか、事前に確認しておくことが大切です。

贈与税の計算基準と評価額の求め方

贈与税は、贈与された土地の「評価額」に基づいて計算されます。評価額の求め方は、毎年自治体が発表する固定資産評価額や、国税庁が公表する路線価などが基準になります。

評価額が決まったら、基礎控除額である110万円を差し引いた残りの金額に対して、税率をかけて贈与税額を計算します。税率は贈与を受けた人と贈与者との関係や贈与額によって異なります。計算例は次のようになります。

| 評価額 | 基礎控除 | 課税対象額 | 贈与税率 | 税額 |

|---|---|---|---|---|

| 800万円 | 110万円 | 690万円 | 20% | 94万円 |

このように、評価額や控除額、税率をしっかり把握することが大切です。

課税を回避または軽減するためのポイント

贈与税の負担をできる限り減らすためには、いくつかの方法があります。

・基礎控除を活用し、毎年少しずつ贈与する

・相続時精算課税制度や住宅取得資金贈与の特例など、公的な制度を活用する

・贈与時期や方法を工夫する

これらのポイントを押さえて贈与計画を立てることで、贈与税を抑えることが可能です。制度の利用には一定の条件があるため、事前に確認や専門家への相談をおすすめします。

マイホーム、住宅ローンという人生最大の買い物と契約で

失敗したくない方はぜひ読んでおくのがおすすめです!

節税につながる土地贈与の活用制度

親から土地をもらう際には、贈与税を軽減できる制度が複数あります。制度の特徴や利用条件を知り、適切に活用することが節税につながります。

相続時精算課税制度の特徴と活用法

相続時精算課税制度は、親からの贈与に対して2,500万円まで贈与税がかからない仕組みです。利用するには、申告時に制度の適用を選択する必要があります。

この制度を利用すると、2,500万円までの贈与は非課税ですが、贈与者が亡くなった際に相続財産としてまとめて精算されます。資産を早めに移転したい場合や、将来的な資産管理を見据えて贈与したい場合に向いています。ただし、一度制度を選ぶと暦年課税には戻せない点にも注意が必要です。

暦年課税制度を利用するメリット

暦年課税制度は、毎年110万円までの贈与であれば贈与税がかからない制度です。少しずつ財産を移したい場合に適しています。

この制度のメリットは、基礎控除を活用しながら計画的に贈与できる点です。たとえば、土地を分筆(分割)して110万円以内の評価額ずつ数年に渡って贈与する方法もあります。ただし、評価額の算定や贈与の都度の手続きが必要なため、実際に利用する際は専門家に相談することが重要です。

配偶者控除や住宅取得資金贈与の特例

土地の贈与に際しては、特定の場合に使える特例も用意されています。代表的なものが配偶者控除と住宅取得資金贈与の特例です。

・配偶者控除:婚姻期間が20年以上の夫婦間で、2,000万円までの自宅用不動産やその購入資金に贈与税がかかりません。

・住宅取得資金贈与:子どもや孫が住宅を取得するための資金を親や祖父母から贈与された場合に、最大1,000万~1,500万円まで非課税となることがあります(年度や条件により異なります)。

こうした特例を活用することで、税負担を大きく減らせる可能性があります。制度には条件や手続きがあるため、利用前にしっかり調べておきましょう。

土地を親からもらう際に起こりやすいトラブルと対策

土地の贈与には相続人同士の認識違いや申告ミスなど、思わぬトラブルが起きることも少なくありません。事前の対策や相談が大切です。

相続人間のトラブル防止策

土地の贈与では、兄弟姉妹など他の相続人とのトラブルに注意が必要です。たとえば次のようなケースが考えられます。

・他の家族が贈与の事実を知らなかった

・分配が不公平に感じられる

・将来的な相続時に問題が表面化する

こうした事態を防ぐには、贈与前に家族全員で話し合い、合意を得ることが重要です。また、贈与契約書をしっかり作成し、内容を明確にしておくことで後の紛争を防止しやすくなります。

贈与後の税金申告と納付の流れ

土地を贈与された後は、税金の申告と納付を適切に行う必要があります。具体的には、贈与を受けた翌年の2月1日から3月15日までに、税務署へ贈与税の申告をします。

申告には贈与契約書や土地の評価証明書、本人確認書類などが必要です。納付は申告期限までに済ませることが求められます。万が一申告や納付が遅れると、延滞税や加算税が発生する可能性があるため注意しましょう。

専門家への相談が重要な理由

土地の贈与や名義変更、税金対策には複雑なルールが多く、自分だけで判断するとミスやトラブルにつながるおそれがあります。専門家に相談することには多くのメリットがあります。

・個別の事情に応じた最適な方法を提案してもらえる

・書類の作成や手続きの代行でミスを防げる

・最新の法改正や税制に即したアドバイスを受けられる

税理士や司法書士など、その分野に強い専門家の意見を聞くことで、安心して手続きを進めることができます。

まとめ:親から土地をもらう際の手順と税金対策のポイント

親から土地をもらう際は、名義変更から税金申告まで複数の手続きが必要です。贈与税や各種制度の利用条件をよく理解し、必要書類や費用の準備を進めましょう。

また、相続人間のトラブル防止や申告ミスを避けるためにも、贈与前後で家族としっかり話し合い、場合によっては専門家に相談することが重要です。制度を上手に活用しながら、安心して土地の贈与を受けられるよう準備を整えておきましょう。

\買う前にチェックしないと損!/

インテリア・寝具・収納の今だけ数量限定クーポンで快適な生活に!